Тут представлены самые значимые документы, связанные с вопросом о налоге на доходы физических лиц при продаже автомобиля, полученного в наследство. Среди них вы найдете нормативно-правовые акты, необходимые формы, полезные статьи, экспертные консультации и множество другой полезной информации.

Статьи, замечания, отклики на вопросы

законодательные документы

В случае, когда налогоплательщик получает имущество, включающее цифровой финансовый актив и утилитарное цифровое право, по наследству или в качестве дарения, согласно Налоговому кодексу Российской Федерации (часть вторая) от 05.08.2000 г. N 117-ФЗ в редакции от 25.12.2023 г. (с изменениями и дополнениями, вступающими в силу с 19.01.2024 г.), налог не взимается в соответствии с пунктами 18 и 18.1 статьи 217 этого Кодекса. Однако, при налогообложении доходов, полученных от продажи такого имущества, имущественных прав и (или) при погашении таких имущественных прав, в том числе имущества, имущественных прав, полученных в результате выкупа указанных в данном абзаце цифровых прав, также учитываются документально подтвержденные расходы наследодателя (дарителя) на приобретение такого имущества, имущественных прав, включая цифровые права, за исключением случаев, предусмотренных подпунктами 3 и 4 пункта 1 этой статьи.

Правовые ресурсы

- Календари

- Разновидности бумаг

- Рекомендации для пользы

Способы связи

Центральный офис расположен по адресу 117292, Москва, улица Кржижановского, 6.

Налог при продаже авто после наследства (доли)

Налог при продаже авто после наследства (доли)

У нас осталось пять человек, которые являются наследниками автомобиля и имеют различные доли в его наследстве.

1) По утрате супруга, супруга включена в наследственный состав с долей в 50%, а также имеет право на наследование в размере 10%.

Каждый из трех детей имеет долю в 10% каждый.

3) Родитель, позже покинувший этот мир, представляет собой лишь незначительную часть — всего 10%.

Цена, по которой автомобиль был продан, составила 1 750 000 рублей.

Каким образом можно избегать уплаты налогов или какие документы необходимо подготовить, чтобы сократить свои налоговые платежи?

Я полагаю, что все наследники, чья доля составляет 10% (175000₽), освобождаются от уплаты налога, поскольку они учитываются в вычете в размере 250000₽. Кроме того, моя точка зрения заключается в том, что жена также не обязана платить налог, так как ей достается 50% как супруге.

По моему мнению, унаследованный имуществом, доля которого составляет 10% (175 000₽), не подлежит налогообложению, поскольку включается в вычет в размере 250 000₽. Также, считаю, что супруга также освобождается от уплаты налога, поскольку ей досталось 50% в качестве жены.

Евгений

, невозможно выполнить данное задание, поскольку в соответствии со статьей 220 Налогового кодекса Российской Федерации это запрещено.

когда осуществляется продажа имущества,В данный момент пребывающего в общей долевойтакже известной как совместная собственность, или собственность, принадлежащая вместе нескольким лицам, является формой права собственности, при которой два или более лица имеют право на владение и использование определенного имущества.Совладельцы имущества получают доли налогового вычета, пропорциональные их владению этим имуществом.в соответствии с их частью либо согласованием между ними (при осуществлении имущества, принадлежащего им общим совместным правом);

В случае продажи автомобиля, находящегося в совместной собственности, каждый из наследников имеет право уменьшить налогооблагаемый доход от продажи данного имущества на величину налогового вычета (250 тыс. рублей), пропорционально его доле в праве на это имущество. Например, если доля составляет 10%, то вычет будет равен 25 тыс. рублей, а не 250 тыс. рублей. Полный размер вычета может быть получен только при реализации своей доли по отдельному договору, например, с одним из наследников. Также можно избежать уплаты налога в данном налоговом периоде, используя другие налоговые вычеты (например, при покупке недвижимости, социальные вычеты), и уменьшив налогооблагаемую базу от продажи автомобиля за счет них.

Что, если мы, в качестве владельцев, передадим все свои доли в форме дарственной нашей жене (у которой уже есть доля в размере 50+10%), а она решит продать автомобиль?

Что, если мы, в качестве владельцев, передадим все свои доли в форме дарственной нашей жене (у которой уже есть доля в размере 50+10%), а она решит продать автомобиль?

Евгений

Если лица, не являющиеся близкими родственниками, будут выступать в качестве дарителей, она сможет получить доход от полученного имущества (доли) безвозмездно. В таких случаях более выгодно продать долю и воспользоваться налоговым вычетом. Когда жена продает автомобиль умершего, и если она владела им более трех лет начиная с даты его приобретения в браке, она не будет обязана платить налог в соответствии со статьей 217 Налогового кодекса РФ.

Относительно матери наследователя и его детей, они обязаны уплатить налог с доходов, если владеют наследством менее трех лет. Продолжительность владения рассчитывается с момента открытия наследства в соответствии с пунктом 4 статьи 1152 Гражданского кодекса.

Если срок владения не освобождает доход от налога, то возможно обратиться о налоговом вычете в размере пропорциональной доли, то есть 25 000 рублей, согласно пункту 1 статьи 220 Налогового кодекса.

3) При продаже общего имущества, долевая доля которого принадлежит нескольким лицам, размер налогового вычета по распределению имущества определяется в соответствии с долей каждого совладельца…

Сумма дохода, получаемая бабушкой и детьми (каждым из них), составляет 175 000 рублей. Есть возможность уменьшить его на 25 000 рублей путем использования вычета.

Таким образом, сумма налога, которую необходимо заплатить, составляет 19 500 рублей и рассчитывается от 150 000 рублей.

Добрый день, Евгений! Согласно подпункту 3 пункта 1 статьи 220 Налогового кодекса Российской Федерации.

собственности,долевойв зависимости от размера имущественного налогового вычета имеется возможность выбора либо общей совместной собственностираспределяетсяВладельцы данного имущества делятся совместной собственностью.в соответствии с их пропорциональной долейв случае осуществления сделки с имуществом, находящимся в их общей совместной собственности, они могут договориться между собой.

По окончании сделки по продаже автомобиля, каждый из наследников будет иметь возможность воспользоваться вычетом в размере 250 тысяч рублей.в соответствии с размерами своей доли.

Итак, мы берем 1 750 000 рублей и вычитаем из них 250 000 рублей. Именно с этой суммы мы будем платить налог? Или же, поскольку доля каждого, кроме жены, составляет 175 000₽, никто из них не платит налог, так как сумма для каждого отдельно меньше 250 000 рублей? Ведь по сути каждый действует как отдельное физическое лицо и продает свою «долю» в автомобиле, а не все вместе.

Если время совместного владения автомобилем супругами во время их брака не превышает 3 лет, то оставшаяся супруга имеет право на получение имущественного вычета в размере (50+10)% от суммы в 250 тыс. рублей, то есть 150 тыс. рублей, а наследники будут иметь право на получение 10% от этой суммы, то есть 25 тыс. рублей.

Добрый вечер, я хотел бы получить совет… с 1996 года у меня есть квартира, унаследованная от предыдущих владельцев. В июне 2008 года я купил еще одну квартиру в ипотеку, а в апреле 2023 года ее продал. Я хотел бы узнать, нужно ли мне платить налог с продажи этой квартиры.

Доброго времени суток! Необходимо уточнить, обязаны ли мы уплатить налог при продаже квартиры. Ранее эта квартира состояла в долевой собственности между двумя братьями и родителями. В 2019 году отец уходит из жизни, и его супруга получает полную долю наследства. В связи с этим возникает следующий вопрос: если матери также умереть, будут ли наследовать квартиру только два сына, имеющих доли в этом имуществе, и каким образом будет рассчитываться налог при продаже квартиры, если мы не ждем 3 года?

Я приобрел квартиру, находясь в браке. Для меня это единственное место жительства, но у моей жены есть доля в собственности. Я оформил квартиру на свое имя. Прошло уже 3,5 года с момента приобретения. Существует возможность продать квартиру до истечения 5 лет без уплаты налога на прибыль от продажи?

Налог с продажи автомобиля, полученного по наследству. Вопросы и ответы

Налог с продажи автомобиля, полученного по наследству. Вопросы и ответы

В данной публикации представлены ответы на самые распространенные вопросы пользователей платформы НДФЛка.ру. Подробно рассмотрены ситуации, в которых требуется подача декларации и уплата налогов, а также те, когда это не требуется. Также даны разъяснения относительно налоговых льгот, предоставляемых наследникам. В случае возникновения дополнительных вопросов, рекомендуем зарегистрироваться на сайте НДФЛка.ру и воспользоваться услугой «Вычет под ключ», за которую наши специалисты готовы подготовить и подать декларацию от вашего имени.

В 2013 году купили с мужем автомобиль. В августе 2022 года муж скончался, и через полгода я вступила в наследство. Должна ли я платить налог на автомобиль, если решу его продать?

Вам не требуется платить налог на доход от продажи автомобиля. Все, что вы заработали во время зарегистрированного брака, является совместной собственностью. Поэтому, в вашем случае, срок владения автомобилем начинается с момента покупки — с 2013 года. Вы владели совместным автомобилем более трех лет, что означает, что ваш доход не будет облагаться налогом.

Машина досталась от отца по наследству, в которое я уже вступила. Авто на себя еще не оформила — хочу продавать за 300 тыс. рублей. Должна ли я платить НДФЛ?

Кроме того, требуется представить 3-НДФЛ декларацию об отчуждении автомобиля до 30 апреля последующего года. Пожизненный налог уплачивается до 15 июля.

Мы предлагаем использовать наши уникальные сервисы, которые включают в себя проверку всех необходимых документов, постоянную информационную поддержку со стороны личного налогового консультанта и грамотное заполнение налоговой декларации.

Владею унаследованной машиной 3 месяца. Хочу ее продать за 250 тыс. рублей. На основании чего будет рассчитываться сумма НДФЛ, можно ли ее уменьшить?

Если в контракте на приобретение автотранспортного средства будет указана цена в размере 250 тысяч рублей, то нет необходимости представлять декларацию в налоговую службу и отчитываться о полученном доходе. Также не требуется уплачивать налоги. Это правило распространяется на все автомобили, продаваемые по цене, не превышающей 250 тысяч рублей. Действие этого правила начинается с 2021 года.

С какой суммы я должна заплатить налог с продажи автомобиля, оставшегося после смерти супруга? Автомобиль был куплен 3 года назад.

Весь имущественный набор, который был нажит супругами во время их совместной жизни, является их общей собственностью. Важно отметить, что не имеет значения, на чье имя было оформлено это имущество или кто из супругов оплачивал его приобретение. В данном случае, поскольку с момента приобретения автомобиля прошло более трех лет, вам не требуется уплачивать налог на доходы физических лиц с продажи этого автомобиля.

В 2021 году жена получила в наследство автомобиль, в 2022 году продала за 370 тыс. рублей. На руках есть чеки на покупку этого автомобиля прежним владельцем — наследодателем (сумма в чеке 520 тыс. рублей). Надо ли ей платить НДФЛ и уведомлять налоговую?

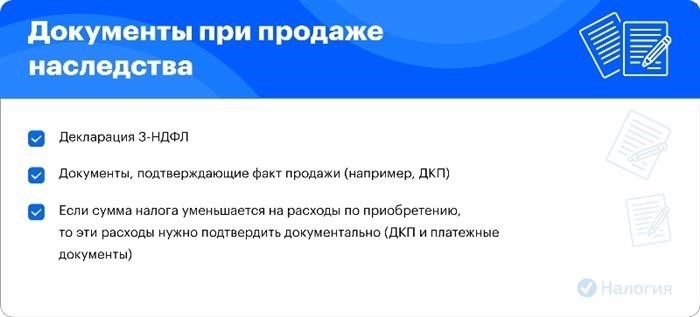

До 30 апреля 2023 года супруга обязана уведомить налоговую службу о продаже своего автомобиля, хотя ею владела менее трех лет. Если учесть расходы, понесенные при покупке автомобилем, то полученную от продажи сумму можно уменьшить. Однако, согласно вашим данным, автомобиль был куплен по более высокой цене, чем его реальная стоимость при продаже. В этом случае не придется платить налог с прибыли от продажи. Вместе с декларацией нужно приложить копии документов, подтверждающих оплату автомобиля предыдущим владельцем.

Сотрудники налоговой компании «НДФЛка.ру» окажут квалифицированное консультирование по вопросам, связанным с налогом на доходы физических лиц. Они помогут заполнить налоговую декларацию и собрать все необходимые документы в соответствии с требованиями.

В наследство достался авто. Официально в наследство еще не вступил. Машина мне не нужна, и я хочу ее продать. В каком случае можно не платить налог на автомобиль при его продаже? Договор покупки авто на человека, который оставил наследство, имеется.

Если вы продаете унаследованный автомобиль в течение 3-х лет после приобретения, то вы обязаны подать декларацию по форме 3-НДФЛ в налоговый орган до 30 апреля следующего года, в которой необходимо указать полученный доход.

Вы можете использовать налоговый вычет на основании понесенных расходов на покупку автомобиля. Если у вас есть документальное подтверждение в виде договора и платежных документов, вы можете воспользоваться расходами наследодателя. Наша компания предоставляет услуги по составлению налоговой декларации 3-НДФЛ и готова помочь вам решить все спорные вопросы. Будем рады видеть вас в качестве клиента!

Мне (вдове) достался по наследству автомобиль старше пяти лет. Я продала его спустя три месяца после смерти супруга. Нужно ли мне что-то платить и сообщать в налоговую?

Если вы приобрели автомобиль, будучи в браке, и прошло 3 года с момента покупки, то вы не обязаны платить налог с его продажи. Все имущество, приобретенное во время брака, считается общим, поэтому вы получили право на машину с момента ее приобретения, а не после смерти супруга. Вам также не нужно декларировать такой доход.

Если переоформить авто на родственника по дарственной, а он захочет его продать, какие заплатить налоги ему придется?

Если член семьи, которому вы подарили автомобиль, решит реализовать его до истечения трехлетнего срока с момента регистрации в качестве владельца, то ему будет необходимо заполнить декларацию, соответствующую форме 3-НДФЛ. В этой декларации следует указать сумму дохода, полученную от продажи транспортного средства. Если расчеты покажут наличие налога, который требуется уплатить, то сумма должна быть перечислена до 15 июля следующего года.

Получил в наследство старенький автомобиль от дедушки. Цена покупки неизвестна, документов нет. Хочу продать хоть за сколько-то, ну хоть за 200 тысяч. А что с налогами?

Если вы продадите свою собственность по цене, не превышающей 250 тыс. рублей, то вам не придется платить никаких налогов. Вам также не потребуется представлять отчетность перед ФНС. Однако, если вы решите продать свою собственность по более высокой цене, вы можете воспользоваться налоговым вычетом в размере 250 тыс. рублей, который предоставляется государством. Вам необходимо заполнить декларацию и представить ее в вашу налоговую инспекцию не позднее 30 апреля следующего года после продажи. Принимайте этот важный выбор с учетом всех факторов, и специалисты от НДФЛка.ру с радостью помогут вам заполнить декларацию!

Досталось наследство — полдома в деревне. В 2022 году вступил в наследство, хочу продавать. Документов нет. Можно ли без документов уменьшить налог с продажи дома?

Если нет документов о покупке или строительстве дома, то имущественный вычет в размере 1 млн рублей можно использовать. Однако, если вы продадите этот частично построенный дом по цене, которая не превышает 1 млн рублей, то вам не придется платить налог на доходы физических лиц (НДФЛ). В первом случае вам нужно будет подать декларацию и заплатить налог, а во втором случае вам необходимо не предпринимать никаких действий.

По прошествии трех лет после смерти наследодателя, вы имеете возможность без обязанности уплаты налогов и предоставления отчетности перед ИФНС реализовать свои наследственные права.

Подводим итоги:

Налог на наследство

Налог на наследство

В данной публикации мы рассмотрим вопрос о налоге на наследуемое имущество в 2025 году, а также расскажем о действиях, необходимых при получении наследства и его последующей продаже. Также мы разъясним, существует ли налог на наследство в случае отсутствия завещания и нужно ли уплачивать пошлину или госпошлину.

Существует ли налог при вступлении в наследство

Для того чтобы узнать, нужно ли платить налог на доходы физических лиц (НДФЛ) с наследства и какова его величина, необходимо обратиться к пункту 18 статьи 217 Налогового кодекса Российской Федерации. В данном разделе говорится о том, что если человек получил наследство, то при этом не взимается налог. Важно отметить, что не имеет значения, что конкретно было унаследовано: недвижимость, деньги, автомобиль или другое имущество.

Иванову удалось получить квартиру в наследство от своего дяди. Это имущество, которое передается наследникам, не требует оплаты налога. Иванов также не обязан указывать свое имущество в виде квартиры при декларировании своего дохода.

Только вступая в наследство авторского права, человек может получить вознаграждение за свои труды в литературе, искусстве, науке или патентах на изобретения. В этом конкретном случае наследник обязан заплатить 13% налог с наследства.

Представим ситуацию, в которой Петров получил приличную сумму в размере 1 миллиона рублей по наследству от своего дедушки, связанную с унаследованным патентом на изобретение. Однако, стоит отметить, что наследство подлежит налогообложению, и Петрову придется уплатить налог в размере 13%, что составляет 130 тысяч рублей (1 000 000 * 0,13).

Наследство по завещанию и без

Если приобретаемая квартира имеет завещательное распоряжение, налог на доходы физических лиц (НДФЛ) не будет изменяться. Независимо от наличия завещания или его отсутствия, налог на имущество не будет взиматься. Однако, в случае, если наследник указан в завещании, это может значительно упростить процесс оформления наследства.

Если продается квартира, полученная по наследству

При продаже квартиры, полученной через наследование, вступает в силу глава 23 Налогового кодекса Российской Федерации. Данная глава определяет правила налогообложения на территории РФ и установление налога в размере 13%. При продаже любого имущества, даже если оно было унаследовано по завещанию, собственник получает доход, который должен быть задекларирован, предоставлен налоговым органам и оплачен налог 13%.

Важно! Если срок владения имуществом составляет менее трех лет, то вам придется уплатить 13% от суммы продажи наследства в качестве налога. Однако, если вы владели имуществом дольше минимального срока, то вы не обязаны платить налог на прибыль физических лиц (НДФЛ) в соответствии с законом РФ, статья 217.1.

Минимальный срок владения 3 года

Для того чтобы избежать уплаты налога при продаже унаследованной квартиры, необходимо владеть ею не менее трех лет. Это правило распространяется как на недвижимость, так и на другое наследуемое имущество, полученное по завещанию или без него.

Квартира, полученная Скворцовым в наследство от своей бабушки 4 года назад, теперь будет продаваться, и при этом не придется платить 13% налог с продажи. Срок владения этой квартирой минимальный трехлетний уже истек.

Любой человек может быть признан наследником в данном случае. Отсутствует любой налог на наследство, независимо от степени родства между наследодателем и наследником.

Воробьев реализовал свой собственный дом, который он унаследовал от своего близкого друга пять лет назад. Благодаря тому, что получение имущества в наследство требует минимального срока владения в течение 3 лет, наследнику не нужно будет уплачивать 13% налог с продажи.

Как считать срок владения

Согласно действующему законодательству, период владения наследством начинается с даты смерти наследодателя (согласно статьям 1113 и 1114 Гражданского кодекса РФ). При этом, дата оформления наследства или переписи квартиры на себя не играют роли в определении данного срока. Необходимо отметить, что процесс приведения наследника в полное владение может занять значительное время, так как часто наследники не моментально осознают свои права.

Мужчина по имени Орлов получил в подарок от своей бабушки квартиру после ее смерти в январе 2019 года. Прошло долгое время, и к декабрю 2020 года Орлов решает оформить квартиру на свое имя. Но не проходит и двух лет, а в мае 2023 года Орлов решает продать эту недвижимость. Важно отметить, что Орлов освобожден от уплаты налога с продажи, поскольку он владел квартирой более трех лет, начиная с января 2019 года.

Вместе с этим существуют некоторые исключения, которые относятся к совместно приобретенной собственности. Например, если квартира была приобретена во время брака и унаследована от умершего супруга, то датой начала владения будет считаться день первоначальной регистрации собственности на квартиру супругами.

В 2017 году семья Ивановых приобрела квартиру и зарегистрировала ее на имя мужа. В 2023 году, после смерти мужа, Иванова осталась вдовой и решила продать квартиру в том же году. Она не обязана платить 13% налога с продажи наследуемого имущества, поскольку срок владения рассчитывается не с момента смерти ее мужа, а с 2017 года, когда право собственности было оформлено.

Аналогичная ситуация наблюдается и в отношении долевой собственности. Период владения рассчитывается с момента оформления права собственности на первую долю.

В 2017 году братья Серегины приобрели дом в равных долях и оформили его собственность. После смерти одного из братьев в 2021 году, второй брат наследует его долю. Проходит еще два года, и в 2023 году Серегин принимает решение продать дом. Важно отметить, что он освобожден от уплаты налога на продажу недвижимости, поскольку трехлетний срок владения начинается со времени регистрации первой доли.

Если налог нужно платить

В случае необходимости уплатить 13% налог с продажи унаследованного имущества, можно воспользоваться налоговыми вычетами (согласно статье 220 Налогового кодекса РФ). Они позволяют уменьшить налогооблагаемую базу и, следовательно, окончательный подоходный налог.

Уменьшение налоговых платежей — законный способ сократить сумму налога, которую необходимо заплатить, и значительно сэкономить. Для этого необходимо корректно заполнить налоговую декларацию. Наши специалисты сами подготовят вашу декларацию по налогу на доходы физических лиц (3-НДФЛ) за 2 дня, и вы сможете загрузить ее в удобном формате PDF или XML.